Trotz der von Donald Trump initiierten oder geplanten politischen Maßnahmen im Bereich der erneuerbaren Energien deuten mehrere Faktoren darauf hin, dass die Auswirkungen auf diesen Sektor weniger gravierend ausfallen werden als befürchtet.

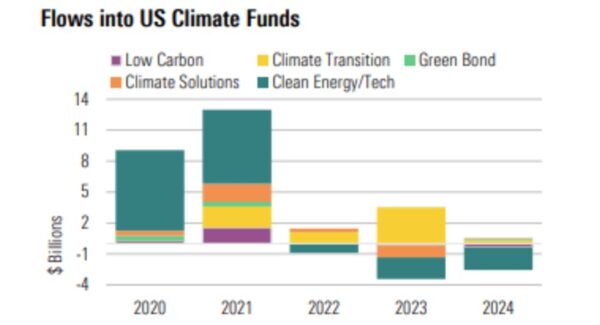

Der Rückgang nachhaltiger Investitionen in den letzten Jahren ist primär auf die schwache Performance des Clean-Energy-Sektors und die Auswirkungen von Inflation und hohen Zinsen zurückzuführen.

Daten von Morningstar zeigen, dass nachhaltige Fondsabflüsse bereits seit drei Jahren anhalten und daher nicht direkt auf Trumps Politik zurückzuführen sind. Besonders betroffen waren dabei Clean-Energy- und Tech-Sektoren, die erhebliche Abflüsse verzeichneten.

Auch der Inflation Reduction Act (IRA) dürfte weniger betroffen sein als vielfach vermutet. Eine vollständige Abschaffung des IRA erscheint unwahrscheinlich, da 80 Prozent der bisherigen Investitionen in republikanische und Swing-Staaten geflossen sind. Zudem genießt der IRA parteiübergreifend starke Unterstützung. Unternehmen können durch sogenannte Safe-Harbouring-Orders noch mehrere Jahre nach etwaigen Gesetzesänderungen unter den bisherigen Konditionen planen und investieren.

Bei der Elektromobilität hat Trump zwar einige Regelungen zur Förderung von E-Autos zurückgenommen, doch der langfristige Trend zur Elektrifizierung bleibt bestehen. US-Autobauer haben erheblich in die EV-Produktion investiert und stehen unter erheblichem Wettbewerbsdruck durch ausländische Hersteller. Besonders in traditionell republikanischen Staaten wie Tennessee und Georgia sind EV-Projekte wirtschaftlich bedeutend, was die komplette Aufgabe dieser Strategie unwahrscheinlich macht.

In der Zollpolitik bleibt Unsicherheit bestehen. Doch nachhaltige Unternehmen dürften nicht stärker betroffen sein als konventionelle Industrien. Vor allem in den Bereichen Kupfer, Aluminium und der Automobilindustrie könnten sich Zölle spürbar auswirken, wenngleich keine existenzbedrohenden Konsequenzen erwartet werden.

Auch die jüngste Anti-ESG-Bewegung hat sich bislang kaum konkret auf den Umweltsektor ausgewirkt. Der Rückzug prominenter Unternehmen aus globalen Klimainitiativen sowie der Abbau von Diversity, Equity- und Inclusion-Maßnahmen betreffen primär gesellschaftliche Themen und weniger nachhaltige Energien direkt.

Ressourceneffizienz-Sektor mit hohen Wachstumschancen

Trotz der politischen Unsicherheiten bieten sich für Anleger weiterhin Investitionsmöglichkeiten. Besonders der Ressourceneffizienz-Sektor verspricht hohe Wachstumschancen. Nischenmärkte wie Heizpumpen oder Enzyme zeichnen sich durch robuste Margen aus und sind weniger von politischen Risiken oder Zinsentwicklungen betroffen.

Anleger könnten zudem von einer gezielten Konzentration auf Unternehmen mit starker Marktstellung profitieren. Firmen mit soliden Ertragsaussichten sind widerstandsfähiger gegenüber politischen Unsicherheiten und wirtschaftlichen Schwankungen.

Darüber hinaus lohnt sich eine verstärkte Diversifikation in europäische Märkte. Die jüngsten Maßnahmen der EU, insbesondere der Clean Industrial Deal, setzen klare Signale für den Ausbau der erneuerbaren Energien und die Verbesserung der Energieeffizienz. Die geplante Installation von jährlich 100 Gigawatt zusätzlicher Erneuerbaren-Kapazität bis 2030 und die Erhöhung des Stromanteils aus erneuerbaren Quellen von derzeit 23 auf 32 Prozent sind wesentliche Treiber für Investitionschancen.

Die steigende Stromnachfrage durch Reindustrialisierung, Elektromobilität und den Bedarf von KI-Datenzentren wird den Ausbau erneuerbarer Energien weiter vorantreiben. Deren Kostenwettbewerbsfähigkeit bleibt dabei ein stabilisierender Faktor.

Obwohl Trumps politische Maßnahmen kurzfristige Unsicherheiten verursachen, bleibt das fundamentale Wachstumspotenzial der erneuerbaren Energien und nachhaltiger Investments intakt. Anleger können von strategischen Anpassungen wie Fokus auf ressourceneffiziente Unternehmen und regionale Diversifikation profitieren.