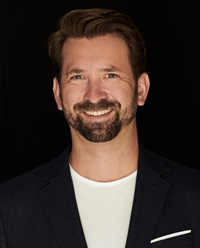

Von Roman Przibylla

Die Angst an den Märkten ist zurück. Nachdem die Indizes weltweit in den vergangenen Wochen neue Höchststände erreicht hatten, brach der Nikkei am Montag um 12% ein.

Ein derartiger Einbruch wurde seit dem „Black Monday“ von 1987 nicht mehr verzeichnet. Auch der S&P 500, der SMI und der DAX wurden mit nach unten gezogen und erlitten erhebliche Verluste. Kurzzeitig herrschte Panik an den Märkten, die sich im weiteren Handelsverlauf jedoch beruhigte.

Was bedeutet das nun für Anleger? Das Wichtigste ist, Ruhe zu bewahren und die aktuelle Situation richtig einzuschätzen. Stehen wir wirklich vor einer Krise und einer möglichen Rezession? Was hat sich am Montag im Vergleich zu den Tagen und Wochen zuvor verändert? Eigentlich nicht viel. Im ersten Moment wurden Rezessionsängste in den USA für die großen Verwerfungen verantwortlich gemacht. Das ist jedoch nur die eine Seite der Medaille.

Ich denke, dass uns gerade die Carry Trades um die Ohren fliegen. Bei Carry Trades leihen sich Investoren Geld und spekulieren damit. Als der Yen vor wenigen Wochen auf den niedrigsten Stand gegenüber dem Dollar seit 1986 fiel, liehen sich viele Investoren Geld im Niedrigzinsland Japan und investierten in ein Hochzinsland wie die USA. Um den Yen-Verfall zu bremsen, hat die Bank of Japan die Zinsen erhöht.

Gleichzeitig gab es schwache Wirtschaftsdaten aus den USA, die über mögliche aggressive Zinssenkungen sprechen. In kurzer Zeit stieg der Yen um über 8% und die Carry Trades rissen riesige Löcher in die Portfolios vieler Investoren. Wenn diese Trades Verluste verursachen, müssen andere Vermögenswerte wie Aktien verkauft werden.

Für Anleger bedeutet dies, dass die aktuellen Verwerfungen eher darauf hindeuten, dass wir es momentan nur mit einem Sommergewitter und nicht mit einem Tornado zu tun haben, der einen Flächenbrand auslöst. Verwerfungen dieser Art dauern normalerweise mehrere Tage an und sorgen für erhöhte Volatilität.

Investoren können die niedrigeren Kurse nutzen, um bei Aktien hoher Qualität neu einzusteigen oder nachzukaufen. Alternativ können sie die erhöhte Volatilität nutzen und Barrier Reverse Convertibles (Aktienanleihen) mit tiefen Barrieren und hohen zweistelligen Coupons handeln. Denn in solchen Situationen gilt es, nicht panisch zu verkaufen, sondern smart zu investieren.

Roman Przibylla, Head Investments bei Maverix Securities AG

Roman Przibylla, Head Investments bei Maverix Securities AG